あっという間に1年も空いてしまっていますね…

育休から復帰してから部署も変わりましたので結構真面目に頑張っていたんですよね。評価が後からついてくるタイプの会社ですので給料増を楽しみにしながら働いている感じです。一定の昇給は必要だなと。

評価も良い感じに稼げているので2人目に伴い、育休を短期間での取得を行いながら評価を稼いで昇格しておきたいところです。

部長職は残業がなくなり、勤務時間も一気に増えている環境がある為魅力は非常に薄いのですが、課長職に関しては確保しておくべきなんだなと認識しております。

前回の最後の日記2022年9月から約9か月たちましたが、

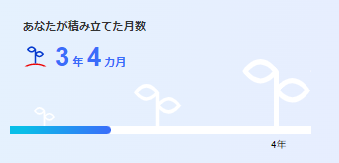

この間に大きなアクションを取ることはなく、淡々といつもの行動を続けておりました。

・妻のNISA口座を埋め、2022年9月から+200万の資産増

・自らのNISA口座、銘柄増を行い、2022年9月から+150万の資産増

・子のジュニアNISA口座も同様に積立により+50万の資産増

・各種不動産等の返済は継続中、金利がある程度ある物件に関して100万程繰上げ返済

上記により約400万程度は増加している状況です。

妻・自分・子供に関してそれぞれ最低月5万円を投資はしておりますので5万x3名義x9か月=135万円を投下しております。

配当再投資や株高により400万も増やすことが出来、非常にうれしい部分もありましたが、毎月の積立は振り返るとしっかりと効果を発揮しているなと思います。

子供も2.5歳、8月には2人目も生まれます。

2人目のジュニアNISAもしっかりと埋めておくかと思いながら楽しみが多くあります。

どんどんしゃべるようになり、コミュニケーションも取れるようになってきました。

作業も行いたがるようになり、父母の真似をしていくようになってます。

保育園も行きはじめ、子供が広い世界に触れ始めたんだなとワクワクしています。

子供に関しては、こんな遊びを覚えて…とかこんな喋り方やダンスが出来るようになって…とか言い始めると多分無限にかけてしまうのでここでは避けておきます。

非常に元気でかわいい良い子です。(たまに、いや結構な頻度で悪いですがw)

今後の人生設計に関してですが、

あと5年以上は家賃補助が付きますので資産の積み立てを超スピードで実施したい所です。この間に貯めることが出来た金額は今後の人生においては非常に効果を発揮すると思っています。

その後については家賃補助の枠が減りますので、

・今後も働くのか

・不動産投資の一環として家を買うのか

・子の教育の場はどこにするのか

といった選択が出てきます。

現時点ではまだ課題も多く、打ち手としては未熟な部分も多い為、

懸念を取り除きながら生きて行けたらと思っています。

進捗報告としてはこのような形です。

新NISAもありますし、変化や環境はどんどん移り変わっていきます。

乗り遅れることなく手を打ち続け、動き続けることが出来たらいいですよね。

人生の流れとしては現時点では非常に順調だと思いますので今後も引き続き積み上げて、人生を楽しんでいきたいなと思います。